W drugim dniu Impact fintech’17, jednego z najważniejszych wydarzeń fintechowych w Europie Środkowo Wschodniej, ponad 1,5 tys. uczestników pochłonęła myśl o dogonieniu azjatyckiego lidera fintechu z Singapuru. Wszystko na skutek wystąpienia Sopnendu Mohanty, przedstawiającego się jako CFO – Chief Fintech Officer w Singapurze. – Trzy lata temu była ledwie myśl o tym, żeby przekształcić się w fintechowe państwo. Dostałem do ręki możliwość kreowania regulacji, jak i finansowania nowego segmentu rynku. Zachęciliśmy banki do budowy otwartej architektury, zbudowaliśmy prawne zasady outsourcingu, ściągnęliśmy talenty i międzynarodową publikę. No i nie zakładamy, że z założenia każdy pomysł na styku banki – technologia musi być pod pręgierzem licencji – podkreśla Sopnendu Mohanty.

Regtech, czyli jak to się robi w Singapurze

W singapurskiej piaskownicy regulacyjnej nie ma tłoku chętnych. I jest to zgodne z postawionym celem, czyli: trafiać do niej mają tylko najtrudniejsze przypadki. Jakie? Tą odpowiedź na udzielać tzw. regtech czyli regulacje prawne w fintechu, które już wkrótce będą gorącym tematem w skali globalnej. Stephanie Magnus z Baker McKenzie jest zdania, że ubezpieczyciele, banki, ale i startupy wydają rocznie setki milionów dolarów, by dostosowywać się do nowych regulacji. Stąd rozwijające się w tym obszarze fintechy, które opierają się o sztuczną inteligencję (AI) i machine learning. – Regulatorzy i ich wytyczne muszą być częścią ekosystemu mającego w DNA współpracę z fintechami. To nie mogą być dwa osobne światy – uważa Stephanie Magnus.

Ponad 150 ustaw będzie zmienionych, czyli kolejne deklaracje na rzecz rozwoju fintechu w Polsce

Przewodniczący KNF zapowiedział, że każda ze 100 zidentyfikowanych barier rozwoju fintechu w Polsce zostanie zniesiona. Do Katowic kolejną dobrą wiadomość dla branży przywiózł Maciej Kawecki z Ministerstwa Cyfryzacji. – Po co jest połączenie danych osobowych i fintechu? Po to, żeby z nich korzystać możliwie szeroko. To dane osobowe są walutą i paliwem cyfrowego świata, dlatego zmieniamy ponad 150 ustaw, by usprawnić przetwarzanie danych osobowych w Polsce – tym twierdzeniem Maciej Kawecki wzbudził uznanie wśród całej czołówki polskiej bankowości, obecnej na Impact fintech’17.

Strategia „agile” czyli fintechowe państwo to zwinne państwo

Rok 2018 będzie czasem wyjątkowych szans – także legislacyjnych – dla polskiego fintechu, jednak aby je wykorzystać banki muszą wykazać się zwinnością. Mowa o strategii „agile”, której wdrażanie deklaruje już każdy szanujący się bank. – Szczerze? Klientów nie obchodzi, czy jesteśmy „agile” czy nie. W ich oczach robimy albo dobre dla nich rzeczy albo słabe. Dlatego banki mocno pracują na to, żeby być organizacją coraz lepszą każdego dnia. My podzieliliśmy firmę na setki niezależnych, zwinnych, fintechowych organizacji i to jest nasza odpowiedź na wyzwania rynku – zdradził Brunon Bartkiewicz, jeden ze 150 speakerów na Impact fintech’17.

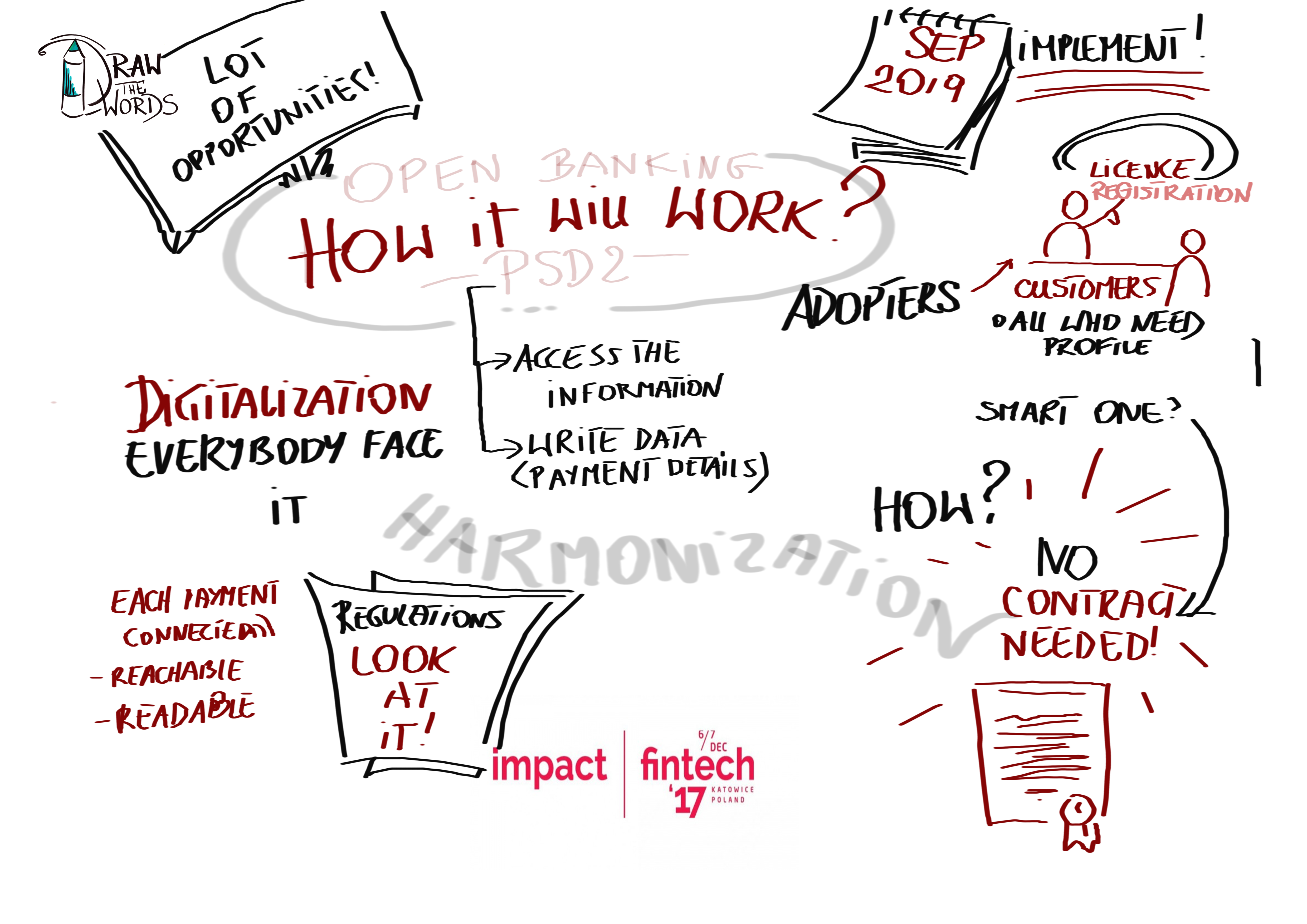

Ciekawego porównania użył Yobie Benjamin, były szef technologii Citibanku, a obecnie prezes Token.io. Jego zdaniem, bez elastyczności i otwarcia na fintech, banki postawią siebie w pozycji korporacji taksówkarskich tracących rynek na rzecz Ubera. – Dyrektywa PSD2 to rozwiązanie dla bankowości, a nie zagrożenie. Token.io pracuje więc nad jednym, wspólnym API dla branży finansowej i fintechów. Nasze nadrzędne przesłanie? Bądźcie klientocentryczni – apeluje Yobie Benjamin.

Polski fintech i banki wytyczają standardy

Już dziś polski fintech i banki wyznaczają proklienckie standardy dla innych branż w Polsce. To wniosek z raportu „Energia cyfryzacji – stan i kierunki rozwoju cyfrowego kanału obsługi dostawców energii i gazu w Polsce” przygotowanego przez Obserwatorium.biz. – Digitalizacja to jest to, czego operatorzy energii muszą się nauczyć od sektora finansowego. Idąc drogą bankowości, pora budować dobry serwis poprzez kanały cyfrowe – wyjaśnia Miłosz Brakoniecki, partner Obserwatorium.biz. – Co jest przyszłością naszej branży? Cyfrowa baza wiedzy o klientach, strukturyzowane dane o ich zachowaniach. Wówczas będziemy w stanie w inteligentny sposób oferować im np. usługi dodatkowe – dodaje Kamil Kamiński, wiceprezes Tauronu.

Usługi dodatkowe to priorytet dla tych, którzy w wyścigu na innowacje są kilka długości przed energetyką. Zdaniem Vladimira Pajkovskiego z Cardlay, wobec ofensywy fintechu do 2020 r. europejskie banki mogą stracić nawet 30 proc. z obecnego strumienia przychodów, dlatego banki powinny jak najszybciej nauczyć się zarabiać na usługach dodatkowych i zacząć je sprzedawać.

Źródło: Impact fintech’17

Źródło: Impact fintech’17